千亿配方颗粒市场,这些药企入局

日期:2022-05-07 来源:药智网 阅读数:557

中药配方颗粒市场快速发展

业务涉及中药配方颗粒的各上市企业2021年业绩年报陆续发布,均呈现快速增长的态势。各大已有配方颗粒业务的企业为维持先机做足各项准备工作。其中,中国中药是绝对龙头。

据第三方机构中国医药工业信息中心统计,我国2020年中药配方颗粒市场总额约为人民币190亿元。据笔者预计2021年市场销售额接近250亿元,同比增长31%-32%。

根据中国中药的年报,中药配方颗粒产品营业额约人民币134亿元,2021年的中药配方颗粒仍占总体市场的50%以上,是市场的绝对龙头。

据红日药业年报,2021年中药配方颗粒及饮片业务收入42.35亿元,同比增长41.60%。

据华润三九年报,处方药业务实现营业收入53.50亿元,同比增长2.76%,其中,专科和中药配方颗粒业务实现快速增长,笔者预计其中药配方颗粒业务在30亿元以上。在中药配方颗粒标准研究方面,华润三九一方面加大标准研究力度,并开展地方配方颗粒标准研究和申报,参与推动各地配方颗粒省级标准的建立;一方面重点关注道地药材和种子种苗质量的标准化研究,从源头保障药材质量。

根据省级试点企业中发展最快的神威药业的年报,2021年,神威药业中药配方颗粒业务销售收入6.93亿元,较上年同期增长24.5%。

此外,神威药业建立了云南省中药配方颗粒重点实验室、工程研究中心两个中医药创新平台,亦于年底前完成加大中药配方颗粒产能至年产值人民币40亿元,为中药配方颗粒全国发展打下坚实基础。

在2021年11月1日正式放开试点至2021年年底的两个月,神威药业在云南已经录得3000多万元的中药配方颗粒销售额。

试点结束,千亿配方颗粒市场可期

试点结束生产与销售渠道限制放开,加速市场扩容。经过国家长期政策引导与扶持,国内中药配方颗粒行业逐渐走向规范化,从生产资质与销售终端被严格限制,到2021年11月试点工作结束,生产与销售的限制放开。截至2022年3月,国家已公布196个配方颗粒国标,随着后续配方颗粒品种的国标陆续发布及企业生产的合规产品上市,中药配方颗粒有望达千亿市场,拥有三至四倍增长空间。

资料显示,2020年中药配方颗粒占饮片比重为14.3%。参照配方颗粒发展比较成熟的市场:日本及中国台湾,根据立鼎产业研究网,配方颗粒在日本及中国台湾的渗透率分别为90%及70%,假设在国内市场渗透率能达到30%-40%。

预计到2030年中药饮片市场规模将达到3000亿元左右,对应中药配方颗粒市场规模可以达到1000亿元,较2020年有3-4倍的增长空间。

支撑我国中药配方颗粒未来市场达到千亿规模的还有以下几个方面:

明确医保定位。中药饮片品种已纳入医保支付范围的,经专家评审后将与其对应的中药配方颗粒纳入医保支付范围,并参照乙类管理。中药配方颗粒纳入医保有利于提高患者消费意愿,增强支付能力。

跨省销售条件。跨省销售中药配方颗粒的,生产企业应当报使用地省级药品监督管理部门备案,无国标的中药配方颗粒跨省销售应当使用地省标。形成一定产品质量门槛,有利于淘汰不合规企业,提高行业集中度。

提升准入门槛。中药配方颗粒生产企业应当具备中药炮制、提取、分离、浓缩、销售范围拓展。销售范围由原二级及以上中医医院(综合医院)调整为经审批或备案能够提供中医药服务的医疗机构。销售范围扩大到除药店外的符合中医执业资质的各级医疗机构,终端数量增加有利于配方颗粒市场扩容。

中药配方颗粒关注热度高涨,数十家药企介入

在中药行业相关的细分赛道,由于近两年来,中药注射剂成为众矢之的,中药饮片也由于曾经的大白马康美药业财务造假也致使整个行业遭遇“滑铁卢”。

至于中药配方颗粒,一方面其相对接近中国古方主张汤剂的中药类别以及在经典名方安全性上相对较高。

另外一方面,由于在医院市场中药配方颗粒所属的中药饮片不计入药占比,因此甚至出现个别医院鼓励医生开具中药配方颗粒处方通知的情况。

2021年年底中药配方颗粒试点工作正式结束,截至2022年4月底,报备上市的中药配方颗粒企业超过50家(按照企业集团计预计在40家左右),目前尚未有正式上市但已报备上市的企业中不乏目前中成药或者医药行业的龙头企业——如扬子江、以岭药业、上海医药、天士力等。

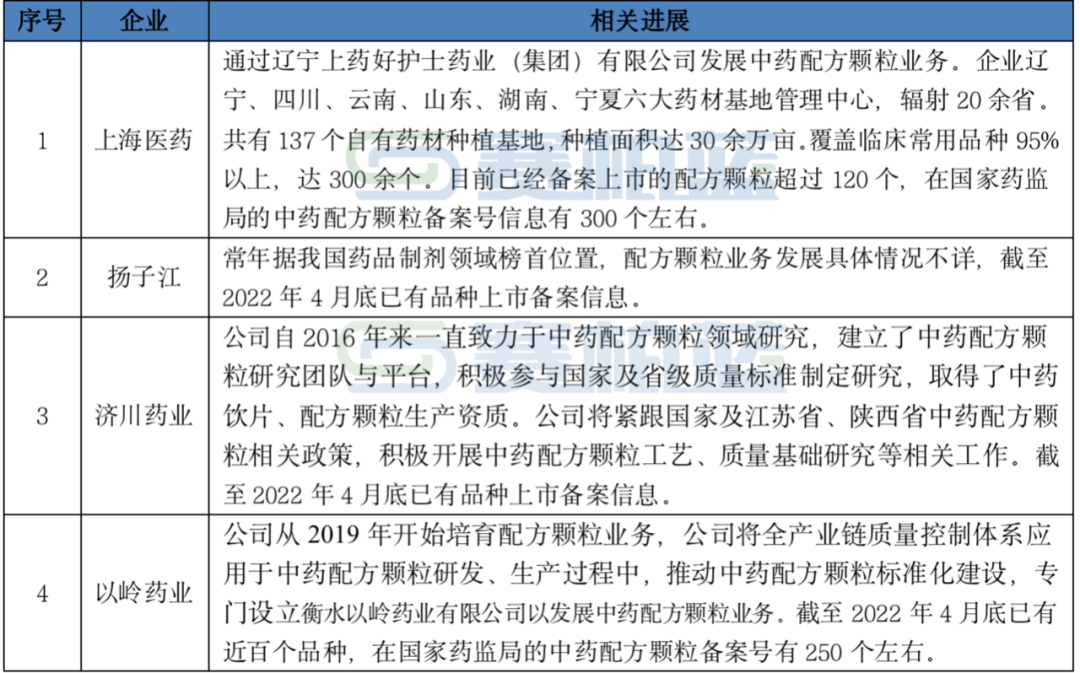

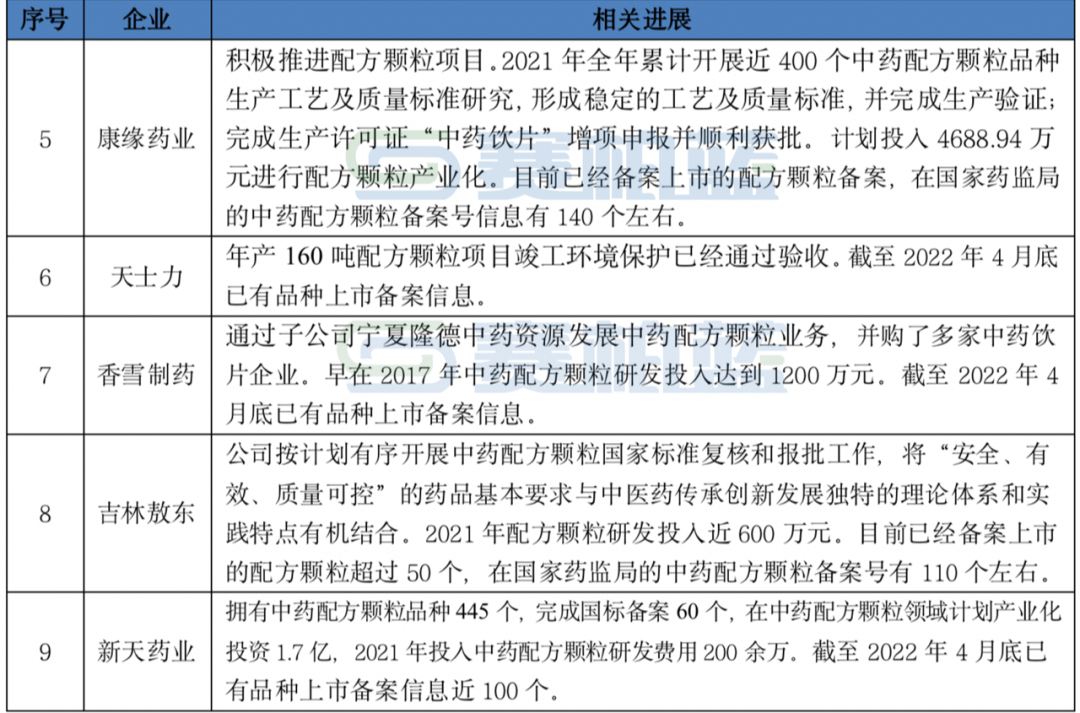

据不完全统计,目前部分抢滩中药配方颗粒企业的基本进展情况如下:

可见,中药配方颗粒市场空间虽然被看好,但是竞争者众多,究竟是老牌的试点企业中国中药(一方、天江)、康仁堂、华润三九,还是中药行业头部企业扬子江、天士力、以岭药业、康缘药业等能雄踞潮头?亦或是在医药商业、医药工业均居于领先地位的上海医药能后来居上呢?

相关研究显示,传统的中药配方颗粒试点企业至少存在三个方面的优势:

生产工艺技术层面。原国家试点企业深度参与标准制定,先发优势凸显。在2021年4月和10月,国家药监局分别批准颁布第一批和第二批的196个中药配方颗粒国家药品标准中由中国中药(一方与天江)起草的标准达102个,居15家标准提供单位之首。新进入的公司需要摸索国标进行生产、备案、销售,由于不同省份之间配方颗粒标准不通用,需要花费较长时间研究才能获得“入场券”。

成本管控方面。龙头企业重视布局上游药材基地,如中国中药与74家GACP生产团体合作建设药材种植基地182个,涉及药材品种70个,覆盖21个省份,可有效应对原药材价格波动和供应风险,提高临床产品供应稳定性。而一般中成药企业由于重点生产的中成药品种数量较少,涉及的上游材料品种也有限,因此难以形成超百个品种的种植基地。

市场覆盖层面。龙头企业经过多年发展,基本覆盖二级以上中医院和中西医结合医院,通过临床推广、医生教育或安装智能配药机打造客户粘性。如中国中药免费向大医院提供配药机设备(不兼容其他公司产品)及系统,通过提高医院供应商转换成本增加客户粘性。因此,目前已经接入的中药配方颗粒医疗终端市场不会轻易更换。

因此,笔者认为中药配方颗粒试点虽然已经放开,但老牌的试点企业通过20余年建立起来的优势并不是一朝一夕可以赶超的。